Contribution sociale de solidarité : Voici les modalités d’application au titre de l’exercice 2021

La contribution sociale de solidarité est l’une des mesures fiscales introduites par la nouvelle loi de finances 2021, qui prévoit la consolidation de la culture de solidarité dans la société marocaine.

En vue de soutenir l’effort national de lutte contre les répercussions négatives de la pandémie de Covid-19, le ministère de l’Economie et des Finances a décidé d’appliquer une contribution sociale de solidarité sur les bénéfices et les revenus, à verser au titre de l’exercice 2021.

Dans ce même contexte, la Direction Générale des Impôts (DGI), a publié une circulaire pour expliquer les modalités d’application et du versement de cette contribution, non déductible du résultat fiscal.

En effet, la contribution sociale de solidarité concerne les sociétés telles que définies à l’article 2-III du Code général des Impôts (CGI), à l’exclusion des sociétés exonérées de l’impôt sur les sociétés de manière permanente visées à l’article 6-I-A du CGI, des sociétés exerçant leurs activités dans les zones d’accélération industrielle visées à l’article 6 (I-B-6°) du CGI et des sociétés de services bénéficiant du régime fiscal prévu pour la place financière «Casablanca Finance City».

Elle s’applique également aux personnes physiques titulaires de revenus professionnels tels que définis à l’article 30 (1° et 2°) du CGI, aux personnes physiques titulaires de revenus agricoles imposables tels que définis à l’article 46 du CGI et aux personnes physiques titulaires de revenus salariaux et assimilés tels que définis à l’article 56 du CGI.

Par ailleurs, le calcul de cette contribution se fait, selon la circulaire, sur la base du même montant du bénéfice net visé à l’article 19-I-A du CGI servant pour le calcul de l’impôt sur les sociétés et qui est égal ou supérieur à un million (1 000 000) de dirhams, au titre du dernier exercice clos, selon les taux proportionnels ci-après :

– 1,50% pour les sociétés dont le bénéfice net est situé dans la tranche de 1 000 000 à

5 000 000 de dirhams ;

– 2,50% pour les sociétés dont le bénéfice net est situé dans la tranche de 5 000 001 à

40 000 000 de dirhams ;

– 3,50% pour les sociétés dont le bénéfice net est supérieur à 40 000 000 de dirhams.

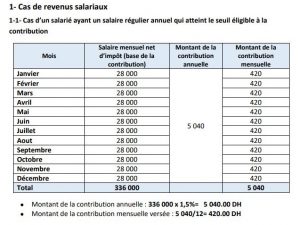

Pour les personnes physiques, la contribution est calculée sur le revenu global annuel de source marocaine net d’impôts, constitué des revenus acquis ou réalisés visés à l’article 267 du CGI, lorsque le montant dudit revenu est égal ou supérieur à 240 000 dirhams. Cette contribution est calculée selon le taux de 1,50%.

Il convient de noter que les sociétés concernées par cette contribution doivent souscrire une déclaration obligatoire, par procédé électronique, selon un modèle établi par l’administration, précisant le montant du bénéfice net visé à l’article 268 du CGI et le montant de la contribution y afférent, dans les trois (3) mois qui suivent la date de clôture du dernier exercice comptable, et ce conformément aux dispositions de l’article 270-I du CGI. Ainsi, les sociétés dont le dernier exercice comptable coïncide avec l’année civile 2020, clôturé le 31/12/2020, doivent souscrire la déclaration précitée dans les trois (3) mois qui suivent cette date de clôture.

Voici un exemple de calcul de la CSS au titre de l’IR